产品详细

这句天才式的口号虽然算不上文雅,但是通俗易懂朗朗上口,关键是,它对光缆的保护做出了重大贡献,往大了说,对中国的通信事业的意义影响深远。

在信息高达发达的今天,以光缆为主要物理媒介的电信基础传输网是通信网的基础,而光缆的发明,与一个叫高锟的华人密切相关。

高锟是一名华裔物理学家,生于中国上海,祖籍江苏金山(今上海市金山区),拥有英国、美国国籍并持中国香港居民身份,是光纤通讯、电机工程专家,曾任香港中文大学校长。

1966年,高锟发表《光频率介质纤维表面波导》论文,指出用石英基玻璃纤维进行长距离信息传递,将带来一场通讯事业的革命,为光缆的发明奠定了理论基础。

2009年,高锟荣获得诺贝尔物理学奖,以表扬其在“光传输于纤维的光学通信领域的突破性成就”,华文媒体誉之为“光纤之父”、普世誉之为“光纤通讯之父”。

虽然“光纤之父”是一名华人,但我国的光纤光缆技术曾长期落后于欧美等发达国家,直到1988年,长飞光纤的诞生改变了这种局面。

在改革开放初期,由于我国缺乏技术和资金,只好采用“以技术换市场”的策略来引进外资,而觊觎中国巨大市场的海外巨头们,纷纷到中国来淘金。

1988年,也就是改革开放的第十个年头,荷兰飞利浦与武汉光通信、武汉信托一起发起成立长飞光纤光缆有限公司(601869,SH),注册资本为2900万荷兰盾,是国内最早的光纤光缆生产商之一。

公司成立之初,一切从零开始。飞利浦转让的技术,需要中方掌握。长飞派出首批5名学程师到荷兰飞利浦接受培训。短短3个月理论学习,一考试,个个成绩都是90分以上。荷兰人大吃一惊。

让荷兰人更吃惊的事情还在后头。1993年,在长飞投产的第二年,飞利浦公司拿了一批预制棒到长飞来生产,没料到长飞拉出来的合格多模光纤长度超过飞利浦的30%。这距离长飞成立仅仅5年时间。

荷兰人心里,无限酸爽。于是乎,荷兰飞利浦麻利的把股权卖了,其中12.5%卖给武汉光通信,另外37.5%卖给了荷兰通信巨头德拉克。

在1998年之前,长飞主要做多模光纤。但中国20世纪90年代后期起,随着通信事业的发展,需要大量单模光纤。长飞仅仅花了半年时间就攻克了单模光纤生产技术难题,1997年12月,长飞的单模光纤生产技术已达到国际先进水平。

对于长飞这种合资企业来说,一开始只能依靠外方的技术,但是公司想要有长远发展,自己必须要掌握核心技术。于是乎,2000年长飞成立自己的研发部门,全力投入“大尺寸预制棒”的科研攻关。

光纤的核心材料是预制棒,过去的预制棒体量小,一根长约1米,只能拉出光纤400芯公里。长飞新研发生产的“大尺寸预制棒”长3米、外径200毫米,一根棒可以拉出光纤7000芯公里,大幅度的提升产量、降低成本。

另外,公司是全球第三家拥有大有效面积超低衰减光纤产品的厂商,也是国内唯一一家掌握超低衰减光纤技术的企业。

其中,光纤预制棒是光纤光缆行业中技术上的含金量较高且供应较为紧缺的上游产品,大多数都用在光纤的拉制。全世界内仅有为数不多的厂家可以制造光纤预制棒。光纤是实际承担通信信号传输的媒介,通过再加工成为光缆。

长飞光纤目前形成了棒纤缆一体化的完整产业链和自产与外购相结合的业务模式,通过完备的光纤及光缆产品组合,为全球通信行业及包括公用事业、运输、石油化学工业及医疗等别的行业提供多样化的光纤光缆产品及相关解决方案,服务全球多个国家和地区。

长飞目前的光纤预制棒生产主要基于PCVD+RIC工艺,其PCVD工艺可制造全球最精细的折射率剖面。

目前长飞能够生产长度为500毫米至3050毫米,直径为33毫米至210毫米的多种型号的光纤预制棒,包括全系列单模、多模和特种光纤预制棒等,能够全面配合公司生产光纤产品。

较长且直径较大的光纤预制棒在后续光纤拉丝过程中需要较少准备工序,能以更具成本效益的方式生产更多光纤。

长飞光纤能够生产19种标准光纤,包括9种单模光纤和10种多模光纤,以及多种特种光纤。产品大多数都用在骨干网、城域网、接入网、基站和消费电子等场合。

公司目前使用的光纤RIC工艺,是以PCVD工艺为基础延续光纤预制棒PCVD+RIC工艺的一种技术。RIC工艺在提高光纤质量和降低光纤成本方面具有突出优势。

光纤生产大体分为四道工序,包括拉丝、筛选、测试及包装,其中拉丝为关键工序。目前长飞的光纤高速拉丝技术处于世界领先地位。

特别值得一提的是,公司的大保实G655光纤大范围的应用于高速远程网络系统,于2005年获中国国务院颁发的国家科学技术进步二等奖,是迄今为止光纤光缆行业所获得的最高级别的国家科学技术进步奖。

长飞的G652D低水峰光纤是目前中国最主流的单模光纤产品之一,该光纤在波长窗口的衰减及色散性能方面有所优化,可以全面满足单根单模光纤多信道高速讯号传输的要求,大范围的使用在骨干网光缆等长距离传输光缆。

该产品曾获得2010年度湖北省科技进步奖二等奖及2012年度中国电子学会电子信息科技奖一等奖。

松套层绞式光缆和骨架型带状光缆更适合应用于户外敷设,可适应多种环境状况;骨架型带状光缆的直径一般小于松套层绞式光缆;紧套光缆直径较小、更为灵活及易于安装,通常应用于室内敷设。

长飞的核心优点是光纤预制棒技术,且光纤光缆行业存在相对来说比较稳定的上下游产业链格局,公司通常优先投放资源于需要较先进生产技术、利润率普遍高于光缆的光纤预制棒、光纤等优质及高的附加价值生产业务,上游产品的产量明显高于下游产品产量。

同时,由于在光纤光缆行业深耕数十年,凭借卓越的产品质量和雄厚的技术实力赢得了大量长期稳定的计算机显示终端,而公司的下游产品产量尚不能完全满足三大国有电信运营商等计算机显示终端对光纤和光缆的需求。因此公司结合自己生产情况,向行业内重要的光纤和光缆合作伙伴购买相应光纤光缆产品以实现用户需求,形成了自产与外购相结合的业务模式。

首先从总体上来看,长飞光纤的营收呈持续上升的趋势,2015年至2018年,年复合增长率为19.02%,对这个体量,也早已成为行业龙头的长飞光纤来说,这个增速还算不错。

但是同时我们也注意到,公司2018年的同比增长率仅为9.59%,远低于上一年的27.8%,增速大幅放缓的背后,是行业竞争日趋激烈带来的发展瓶颈。

不过令人欣慰的是,公司大力推动的ULLG.652光纤,已在电网国家示范性项目落地,打破了国外企业在国网ULL光纤领域的垄断;另外高端多模OM5光纤成功应用于中国铁路总公司的主数据中心项目,这些高端产品为未来的增长注入了新的动力。

从区域销售情况去看,海外市场的发展还算不错,2018年公司海外营业收入达到约18.86亿元,同比大幅度增长约62.54%,主要是在印度市场及新加坡市场实现突破。

分产品来看,光缆产品的增长颇为强劲,最近四年的年复合增长率将近30%,在营收中的占比也从2015年的39.23%下降至2018年的50.41%。

这个主要是三大国有电信运营商大力投入4G网络基础设施建设及中国政府持续推进实施“宽带中国”、“互联网+”等国家战略,使得光缆类商品市场需求持续旺盛影响,光缆类产品营销售卖规模的快速增长。

而光纤及光纤预制棒的营收占比在持续下滑,从2015年的55.74%下降至2018年的41.29%。那么是不是长飞的光纤和光纤预制棒卖得不好呢?其实不是的。

这个就要先说一下预制棒、光纤和光缆的关系。预制棒用于拉制光纤,光纤是光缆的主要组成部分。预制棒及光纤是产业链中利润水准最高、技术门槛最高的部分,而长飞最核心的竞争力其实是预制棒及光纤,长飞在多模光纤及特种光纤等相关领域处于全球领先地位。

那么它为啥不把自己最好的产品拿出去不大卖特卖呢?因为长飞首先要优先满足自己的生产需要。

2018年其预制棒及光纤销量同比会降低,缘由是更多的预制棒和光纤被用于公司自主生产光缆,而不是对外销售。

2015年以来,受益于商务部对日美进口光纤预制棒实施的反倾销措施,光纤光缆企业对光纤预制棒的采购从国外转向国内,且受光缆市场需求旺盛的影响,国内光纤预制棒供应紧张,售价随之上涨,所以我们正真看到,预制棒及光纤的毛利率持续走高。

光纤方面,一方面受光纤市场供应紧俏影响,产品售价提升,另一方面公司集中资源生产单模光纤,而单模光纤生产所带来的成本低于多模光纤,与此同时,随公司拉丝工艺的一直在改进,生产效率相应提升,单位材料和制造费用随之下降,使得公司光纤毛利率(主要是自产光纤)逐年提升。

从价格方面看,受三大运营商招标价格的提高,公司光缆销售价格有所提升;另外随着长飞沈阳、长飞兰州和长飞非洲光缆的先后投产,公司光缆产能有所提升,在光缆整体销量迅速增加的同时,自产光缆销售规模及出售的收益占比提升,而自产光缆的毛利率远高于外购光缆,所以毛利率不断提高。

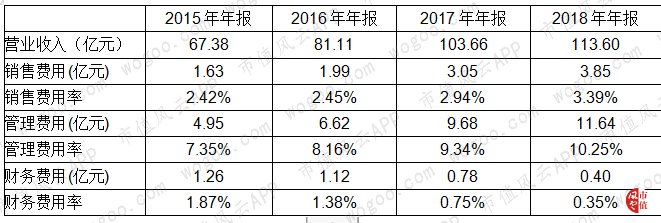

管理费用率(含研发费用)也处于一直上升的状态,这个主要跟研发费用增长较快有关:

长飞15年至18年的财务费用率处于不断下降的趋势,公司财务费用主要为利息支出和净汇兑损益,2016年以来,长飞通过对银行贷款进行结构调整,通过增加人民币贷款来降低人民币兑美元和欧元汇率贬值导致的汇兑净损失,使得汇兑损失减少,从而使得财务费用率下降。

另外长飞光纤作为行业龙头,手上有核心技术,在产业链上具有较强的话语权,所以长飞光纤的整体运营能力是比较好的,不管是应收账款周转率还是存货周转率,总体上都处于上升趋势。

长飞光纤的资产主要有四项,分别是货币资金、应收款项、长期股权投资和固定资产(含在建工程),这四块资产合计109.19亿,占总资产比例为84.7%。

其中长期股权投资16.26亿,这个主要是长飞光纤对外的一些联营公司和合营公司的投资,联营企业主要有特发信息、长飞中利、长飞上海、长飞鑫茂和长飞信越,联营企业主要是中航宝胜海洋工程电缆有限公司。

这些公司的收益都还不错,最近三年长飞光纤对联营公司和合营公司的投资收益分别为1.05亿、1.59亿、1.52亿。

固定资产金额包含了在建工程11.71亿,这个主要是在建的长飞光纤潜江生产基地,截止到18年底的账面金额为10.14亿。

负债端以经营性负债为主,其中应该支付的账款占比超过总负债的三分之一;长期借款8.17亿,主要是用于在建工程建设项目的建设;而其他应该支付款5亿,里面主要是在建工程建设项目的应付设备款。

从资产负债率来看,近五年来持续下降,从14年底的55.83%下降至35%,单纯看负债率的话,这个水平已经是比较低的了,再结合前面的资产结构来看,公司的整体债务风险是比较低的。

在从其流动比率和速动比率来看,14年到17年比较平稳,流动比率基本维持在1.7以上,速动比率维持在1.5以上,从短期偿债角度看,这个比率是比较安全的,另外长飞的短期贷款金额较小,账面上货币资金充裕,所以短期债务风险低。

1988年成立的长飞光纤,靠引进荷兰飞利浦的技术起家,经过三十年的发展,从一个行业追随者崛起为全球第一大光纤巨头,实属不易。与此同时,它还对外参股了不少公司,带动了行业整体技术进步和产业发展。

至于此公司未来的发展,风云君认为一方面取决于我国5G的商业化进程,另一方面取决于其海外市场的开拓能力。

《风云海外动态 甲骨文公布2019财年业绩;办公通讯软件公司Slack成功上市》